La taxe de séjour

La commune du Cannet des Maures a instauré depuis le 1er janvier 2012 la taxe de séjour sur son territoire.

La taxe de séjour est une recette dite affectée car le produit sert à financer des dépenses destinées à favoriser la fréquentation touristique et la protection des espaces naturels. Le service tourisme de la commune est chargé du suivi de sa mise en œuvre.

Qui doit la payer ?

Conformément à l'article L.2333-29 du Code Général des Collectivités Territoriales (CGCT) cette taxe est payée par les personnes hébergées à titre onéreux, qui ne sont pas domiciliées dans la commune et qui ne possèdent pas de résidence à raison de laquelle elles sont passibles de la taxe d'habitation.

Elle est collectée par l'ensemble des établissements accueillant les personnes définies ci-dessus.

Quels hébergements sont concernés ?

Les hébergements concernés sont ceux pour lesquels il y a une location marchande et saisonnière : meublés de tourisme, chambres d’hôtes, gîtes, hôtels, résidences de tourisme, villages de vacances et campings caravaning.

Un mobil home implanté dans un terrain de camping est en principe assujetti à la taxe de séjour sauf dans le cas où le propriétaire du mobil-home implanté sur le terrain de camping est assujetti à la taxe d’habitation au titre d’une résidence située sur le même territoire communal que le terrain de camping. La taxe de séjour est due sur toute la durée du contrat de location pendant laquelle la personne dispose du mobil home et au tarif fixé pour le camping. Il ne peut être appliqué de forfait pour l’ensemble de la saison.

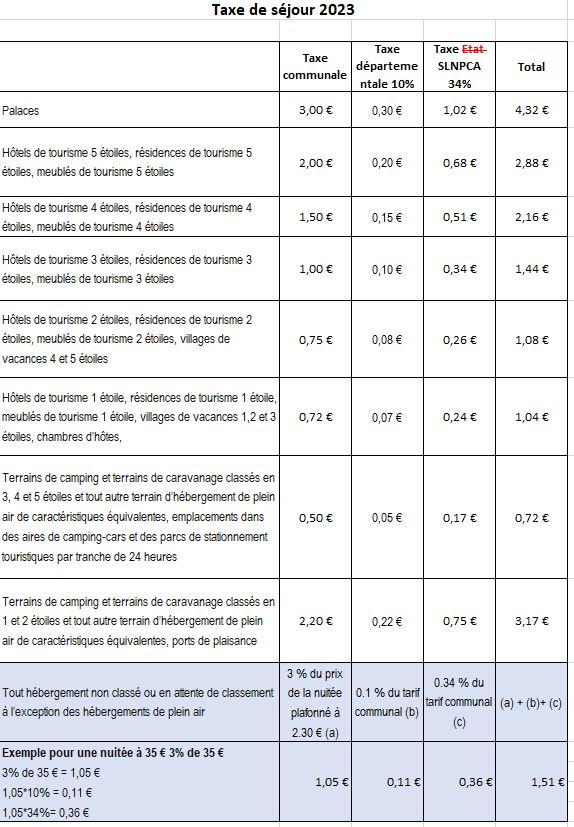

Les tarifs :

Le 30 décembre 2022, la Loi de finances pour 2023 a introduit une nouveauté en matière de taxe de séjour. À compter du 1er janvier 2023, une taxe additionnelle régionale perçue au bénéfice de l’établissement public local “Société de la Ligne Nouvelle Provence Côte d’Azur” s'applique dans le Var, les Bouches-du-Rhône et les Alpes-Maritimes et majore les tarifs de 34%. En conséquence, les tarifs de taxe de séjour applicable sur les séjours dès le 1er janvier 2023 ont évolué à la hausse. Cette augmentation est systématique et obligatoire. Il est demandé à tous les hébergeurs soumis à la taxe de séjour communale de l’appliquer depuis le 14 février 2023.

Les exonérations :

Les cas d’exonération prévus par le législateur sont fonction de la situation de certaines personnes hébergées et ne s’appliquent que dans le cas où la taxe de séjour au réel est instituée.

Depuis 2015, l’article L. 2333-31 du CGCT prévoit que sont de plein droit exemptés de la taxe de séjour :

• les personnes mineures ;

• les titulaires d'un contrat de travail saisonnier employés dans la commune ;

• les personnes bénéficiant d'un hébergement d'urgence ou d'un relogement temporaire;

• les personnes qui occupent des locaux dont le loyer est inférieur à un montant que le conseil municipal détermine.

Pour bénéficier de ces exonérations, les personnes concernées devront présenter un justificatif en cours de validité à l'hébergeur.

Les obligations de l'hébergeur :

Vous avez l'obligation d'afficher les tarifs de la taxe de séjour (documents téléchargeables dans « Documents utiles ») et de la faire figurer sur la facture remise au client, distinctement de vos propres prestations. La taxe de séjour au réel n'est pas assujettie à la TVA.

Conformément à l'article L.2333-37 du CGCT, vous avez l'obligation de percevoir la taxe de séjour et de la verser aux dates prévues (voir « Quand reverser la taxe de séjour ? »).

Conformément à l'article R.2333-50 du CGCT, vous devez tenir un état, désigné par le terme « registre du logeur » précisant obligatoirement :

- le nombre de personnes assujetties

- la durée du séjour

- le cas échéant le nombre de personnes exonérées et les motifs de réductions ou d'exonération

- la somme de taxe de séjour récoltée

Le registre du logeur ne doit contenir aucune information relative à l'état civil des personnes assujetties à la taxe de séjour.

Les logeurs professionnels ou occasionnels sont tenus de faire une déclaration à la mairie faisant état de la location dans les 15 jours qui suivent le début de celle-ci (article R.2333-51 du CGCT)

VOIES DE RECOURS

En application des articles R.2333-57 et R.2333-67 du CGCT le client redevable de la taxe de séjour qui conteste le montant de la taxe doit l'acquitter. Il peut soit au préalable saisir d'une réclamation le Maire de la commune du Cannet des Maures afin qu'il statue sur sa demande de remboursement, soit saisir directement d'une réclamation le Tribunal d'instance compétent.

Comment faire sa déclaration ?

Pour reverser la taxe collectée, vous devrez nous déclarer 2 fois par an (fin de semestre) le nombre de nuitées effectuées dans votre établissement avant le 20 du mois suivant le semestre écoulé.

Pour tout renseignement, vous pouvez contacter le service tourisme – Christine DIOT au 04 94 50 10 09 ou par courriel : maison.Cette adresse e-mail est protégée contre les robots spammeurs. Vous devez activer le JavaScript pour la visualiser.

Si vous n'avez reçu aucun touriste au sein de votre hébergement durant le mois écoulé, vous devez effectuer une déclaration à 0 ou un état papier « néant » pour celui qui a opté pour une déclaration papier.

Comment la reverser ?

Le registre du loueur et la déclaration de taxe de séjour sont à renvoyer à la fin de chaque semestre à la Trésorerie du Luc en Provence- TAXE DE SEJOUR - 14, rue Jean Jaurès - BP¨85 83340 LE LUC EN PROVENCE

Vous pourrez régler par chèque établi à l'ordre du «Trésor Public» adressé à l'adresse ci-dessus.

Que se passe-t-il si un hébergeur ne déclare pas ou ne règle pas la taxe de séjour ?

La procédure suivante dite de « taxation d’office » est instaurée pour :

- Absence de déclaration ou d’état justificatif :

· Lorsque la perception de la taxe de séjour par un hébergeur est avérée et que celui-ci malgré deux relances successives espacées d’un délai de 15 jours refuse de communiquer la déclaration et les pièces justificatives prévues à l’article R.2333-53 du CGCT, il sera procédé à la taxation d’office sur la base de la capacité totale d’accueil concernée multipliée par le taux de la taxe de séjour applicable sur la totalité des nuitées de la période considérée. La deuxième et dernière relance mentionnera expressément le délai dont dispose le logeur pour régulariser sa situation, ainsi que les modalités et le montant de la taxation d’office à laquelle il s’expose dans le cas où il ne procèderait pas, dans le délai imparti, à cette régularisation.

· Le montant du produit ainsi obtenu fera l’objet d’un titre de recette établi par l’ordonnateur et transmis au comptable pour recouvrement, les poursuites se faisant comme en matière de recouvrement des créances des collectivités locales. Elles pourront être interrompues à tout moment par une déclaration de l’hébergeur présentant toutes les garanties de sincérité dont il aura la charge de la preuve.

Déclaration insuffisante ou erronée :

· Lorsqu’il apparaîtra qu’une déclaration est manifestement incomplète ou erronée, la même procédure s’appliquera.

Infractions et sanctions prévues : renforcement des sanctions

La loi de finances pour 2019 a renforcé le régime des sanctions juridictionnelles applicables aux professionnels préposés à la collecte de la taxe de séjour et aux professionnels assujettis à la taxe de séjour forfaitaire. Ces sanctions sont prononcées par le président du tribunal de grande instance, statuant en la forme des référés, sur demande de la commune ayant institué la taxe de séjour. Le tribunal de grande instance compétent est celui dans le ressort duquel est située la commune. Le produit des amendes est versé à la commune. Chaque manquement listé ci-après peut donner lieu à une sanction distincte.

Tableau 2 : Sanctions applicables aux professionnels en matière de taxe de séjour :

| Type de manquement | Régime d'imposition | Montant minimum | Montant maximum |

| Défaut de production de l'état déclaratif dans les délais | Réel forfait | 750€ | 12 500€ |

| Omissions/inexactitudes dans l'état déclaratif | Réel forfait | 150€ | 12 500€ |

| Absence de perception de la taxe sur un assujetti | Réel | 750€ | 12 500€ |

| Non acquittement du montant de la taxe due dans les conditions et délais légaux | Forfait | 750€ | 12 500€ |

| Absence de reversement de la taxe due dans les conditions et délais légaux | Réel | 750€ | 12 500€ |

Source : article 162 de la loi de finances pour 2019

Responsabilité des professionnels en cas de départ furtif

En cas de départ furtif d’un assujetti, les plateformes de location pourront dorénavant présenter une demande en exonération auprès de la commune du lieu de l’hébergement dans les deux mois suivant la facturation du séjour.

À défaut de signalement dans les conditions prévues par l’article L. 2333-35du CGCT, les plateformes devront s’acquitter elles-mêmes du montant de la taxe de séjour due, à l’instar des obligations existant déjà pour les autres professionnels.

Modification de l’intérêt de retard

À compter du 1er janvier 2019, tout retard dans le versement du produit de la taxe de séjour (au réel ou au forfait) donne lieu à l’application d’un intérêt égal à 0,20 % par mois de retard, et non plus à 0,75 %

Les personnes occupant l'hébergement au mois devront-elles payer la taxe ?

Oui, si votre hébergement est considéré uniquement comme une résidence saisonnière de vacances et que les hébergés sont considérés comme vacanciers.

Non, si votre hébergement est « mixte » (saisonnier et annuel) et si vous démontrez (pièces justificatives) que votre client séjourne pour une formation, un travail temporaire ou de manière permanente et que par conséquent il s'acquitte de la taxe d'habitation.

Que se passe-t-il si votre établissement est fermé ?

Vous devez déclarer la période de fermeture de votre établissement en début de chaque saison auprès de la mairie.

- Pour plus d’information, n’hésitez pas à nous contacter : 04 94 50 10 09

- Deliberation_Taxe_de_sejour_2020.pdf ( 603k )